摘要: 原标题:连亏7年净亏损已暴增至68亿!哔哩哔哩股价跌86%后还会怎样? 公司汇 2021年四季度,哔哩哔哩净亏损20.95亿元,经调整净亏损为16.5亿元,同比扩大148.1% 备受年轻人青睐的视频平台哔哩哔哩(近日发布2021年四季度财报和未经审计的全年财...

原标题:连亏7年净亏损已暴增至68亿!哔哩哔哩股价跌86%后还会怎样? 公司汇

2021年四季度,哔哩哔哩净亏损20.95亿元,经调整净亏损为16.5亿元,同比扩大148.1%

备受年轻人青睐的视频平台哔哩哔哩(近日发布2021年四季度财报和未经审计的全年财报。数据显示,2021财年哔哩哔哩总营收达193.84亿元人民币,同比增长62%。其中第四季度营收同比增长51%,达57.81亿元人民币。

同时,财报数据显示,哔哩哔哩净亏损从2020年的30.54亿元进一步扩大至2021年的68.09亿元人民币。

不过在财报分析电话会议中,公司管理层给出积极信号称,有信心从今年开始收窄亏损率,包括于2024年实现非公认会计准则(Non-GAAP)口径下的盈亏平衡。其表示,收入增长将是2022年公司的战略重心,“如果说公司过去对用户增长和收入增长的精力是七三开,在今年的工作规划中,会调整分配比例至五五开”。

此外,公司管理层同时宣布,将于未来24个月内回购至多5亿美元美国存托股(ADS),主席兼首席执行官陈睿拟使用私人资金,在公开市场购买最多1000万美元ADS。

但市场对上述积极信号并不买账。财报发布当日,哔哩哔哩美股跌7.89%,报27.78美元;4日,哔哩哔哩港股跌12.86%,报收207.4港元。尽管公司股价下跌受当日大盘下跌影响,但也显出市场对其财报中不利信号的反应。截至3月10日收盘,哔哩哔哩港股收于185.2港元。美股收于21.7美元,日跌幅高达14.05%,较2021年2月11日触及的157.66美元历史高点大幅下挫86.23%。

数据显示,哔哩哔哩2021年四季度实现营业收入57.8亿元,同比增51%,增速明显放缓,与第三季度的61%增速相比,下跌10个点。2021年前2个季度,哔哩哔哩分别实现营业收入39.01亿元、44.95亿元,同比增速分别为68%和72%。

而环比来看,2020年四季度,哔哩哔哩实现营业收入38.4亿元,同比增速为91%,2021四季度增速较之下滑较大。

增速放缓,对公司试图扭转亏损局面来说并不是好事。根据财报数据,2021年四季度,该公司净亏损20.95亿元,经调整净亏损为16.5亿元,同比同口径扩大148.1%,环比同口径亏损扩大2.4%。2021年全年亏损68.09亿元,与2020年亏损额30.54亿元相比,同比扩大超一倍。

哔哩哔哩表示,主要原因是公司向直播主和内容创作者支付的收入分成增加,四季度营业成本和收入分成成本同比分别增加62%和91%。哔哩哔哩首席财务官樊欣在分析员会议时透露,公司营销及研发开支仍有优化空间,今年营销成本与收入占比将回落,明年起研发费用与收入占比将下降。

从2015年到2021年,哔哩哔哩已连续7年亏损。根据年报数据,2015年至2020年,公司净亏损额分别为3.74亿元、9.12亿元、1.83亿元、5.65亿元、13亿元和30.54亿元。

樊欣表示,今年将着力提高用户变现率,提升收入表现。其预计,随着公司商业化能力提高,今年整体毛利率水平会逐渐改善,三年后或将提高到30%左右。

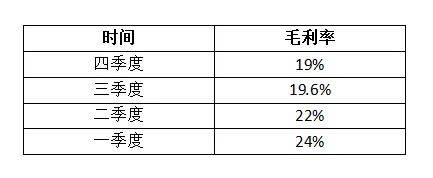

目前,哔哩哔哩的毛利率在17%—23%之间浮动,2021年哔哩哔哩毛利率为20.6%,相比上年的23.3%相比有较小幅度小跌,主要是向直播主和内容创作者支付的收入分成成本增加所致。

根据财报,哔哩哔哩的营收结构在2020年的基础上仍在发生改变。从细分业务上来看,曾经作为公司现金牛和毛利率较高的游戏业务,四季度实现营收15.9亿元,占总营收比为28%。从全年来看,公司游戏业务收入实现51亿元,同比仅增长6%,占全年营业收入收缩至26.3%。

根据哔哩哔哩2018年登陆纳斯达克提交的招股书显示,2017年全年,哔哩哔哩实现营业收入24.68亿元,其中游戏收入达20.58亿元,占比达83.4%,而2015和2016年,该业务收入分别占总营收比66.2%和65%。2020年,游戏业务仍占营收比重40%。

从营收增速来看,去年四季度,该公司游戏业务营收同比增长为15%,与前三个季度相比同比增速稍有提升,但与上年同期30%的增速相比减半。去年全年,哔哩哔哩游戏业务均呈现增长乏力的态势,前三季度公司游戏业务营收增速中除第三季度达9%,第一、二季度几乎无增长。

哔哩哔哩表示,正专注于自主游戏研发和海外游戏的发行,目前已获得5款新游戏的版号,未来会陆续在国内上线款游戏按计划在今年发行。

2021年,受政策监管影响,国内游戏版号审批仍未恢复,这对于严重依赖代理外部游戏,自研游戏方面没有爆款持续推出的哔哩哔哩来说,不是好消息。

高盛在此前的报告中预测,今年手机游戏收入将因版号暂停审批而增长受限,因此下调了哔哩哔哩2022至2023年的收入预测。

游戏业务在哔哩哔哩营收结构中占比下滑,让公司不得不快速推进其它业务的商业化,以保持整体收入增速。增值服务成为公司2021年的主要营收来源,但该业务增速也在放缓。

数据显示,2021年第四季度,哔哩哔哩增值服务营业收入同比增52%至18.9亿元,占总营业收入比为33%,增值服务收入增加主要源于付费用户增加和直播。

但增值服务业务同比增速,与上年同期的118%相比也下滑得厉害。前三季度该指标增速均保持在90%左右,四季度明显放缓,并出现首次环比下滑。从单用户付费(ARPU)来看,四季度该指标从上一季度的46元下滑至43元。

尽管数据显示增长在减缓,但哔哩哔哩2021年在直播业务的投入上出力不少。为增加直播收入增长,哔哩哔哩给主播更高的直播分成比例以吸引更多优质主播,哔哩哔哩直播业务对UP主的分成比例超过80%。截至2021年,哔哩哔哩百万粉丝UP主中,超过70%同时也是直播主播。全年超过60万内容创作者通过直播获得收入。

但分成比例过高造成直播业务的毛利低,尤其是与高毛利的游戏业务相比,拉低了公司整体的毛利水平。财报数据显示,公司2021年全年毛利率持续下滑,四季度达到历史新低19%,前三季度分别为24%、22%、19.6%和19%。

除了管理层透露的回购计划,哔哩哔哩的财报也呈现出一个积极信号,那就是广告业务在整体行业疲软的情况下逆势增长。

数据显示,2021年四季度,哔哩哔哩广告业务同比增长120%至15.88亿元,全年同比增145%至45.2亿元。首次超过游戏业务,成为哔哩哔哩第二大收入来源,占比达到27.5%。其中四季度,游戏、电商、3C产品、食品饮料以及汽车成为前五大广告主行业。

但广告比例的持续投入也将会影响用户体验。此外,业界普遍认为,外部环境压力增大,哔哩哔哩难以完全摆脱行业逆势,增速下滑也是大概率事件。

在年报电话会议上,公司管理层对下季度收入的指引在53亿元—55亿元,同比增幅50%左右,首次低于市场一致预期(55亿元)。多个机构分析认为,哔哩哔哩今年一季度的收入压力将来自广告,因为广告主都开始变得谨慎起来。不仅是哔哩哔哩,腾讯早前就表达了隐忧。腾讯管理层在2021年三季度的业绩电话会上表示,预期整体行业的广告价格在未来几季可能仍然疲弱。

互联网广告投放与流量密切相关。财报数据显示,哔哩哔哩四季度月活用户(MAU)同比增35%,达2.72亿,并将2023年目标设为突破4亿。移动端月活用户同比增35%,达2.52亿;日活跃用户数(DAU)同比增34%达7220万。

为维持用户持续高速增长,哔哩哔哩的销售和市场费用也一直居高不下。财报显示,四季度,哔哩哔哩销售及市场费用为17.62亿元,销售及市场费用率达30.5%,公司已连续三个季度公司销售及市场费用率超过30%。

但数据显示,用户获取越难越难。尽管2021年四季度投入了全年单季最高的17.62亿元,但公司MAU及DAU单季仅净增450万和10万,在全年单季中显示为最低。

在销售和市场费用的推高下,2021年全年,哔哩哔哩运营费用相比2020年的59.8亿元增长75%,达104.7亿元,这也是2021年哔哩哔哩的主要支出。返回搜狐,查看更多

哔哩哔哩大会员2.68元/月,6.88元/3个月,请点本站上边链接购买

2022年03月11日 22:32:36

随机账号机器密码:

38LT894 RX14lw

24IB898izH53g YO84sb

49HO412 OM26so1

57YZ90 FS33tt1

37AX833ubF06um CT09

35ZB015eoA2 YR07cb

43TV756x VW02

53QC52 UX05

96LV437mhV OC51wh7

23IT110fuN35f RX1

40QF254iiI1 VH81uv256V

28R ZQ49et

19FQ249ptI68w WS64

会员登录关闭

注册会员关闭